ビットコイントレジャリー企業とは?仕組み・特徴・投資される理由を初心者向けに丁寧に解説【パート1】

ビットコイントレジャリー企業の誕生

近年、ビットコインは個人投資家だけのものではなく、企業が自社の財務戦略の一部として組み入れる資産としても注目されるようになってきました。とくに、ビットコインを中心に財務運用を行なう企業は「ビットコイントレジャリー企業」と呼ばれ、新しい企業モデルとして世界的に存在感を高めています。

ビットコイントレジャリー企業とは、単にビットコインを少額保有している企業のことではありません。企業が保有する資産の多くをビットコインに配分し、さらに資本市場から調達した資金を使って継続的にビットコインを買い増していく、という明確な戦略を持つ上場企業を指します。いわば、企業全体の「財務の柱」をビットコインに置くという大胆な方針をとっている点が特徴です。

この動きは、世界的なインフレや法定通貨の価値変動への懸念が広がる中で、「価値の保存手段」としてのビットコインの役割が企業レベルでも認識され始めていることを示しています。日本でも同様の関心が高まりつつあり、特に個人がビットコインを買った場合の課税が重い一方、株式の税制は比較的軽いという事情から、企業保有への注目度が上昇しています。

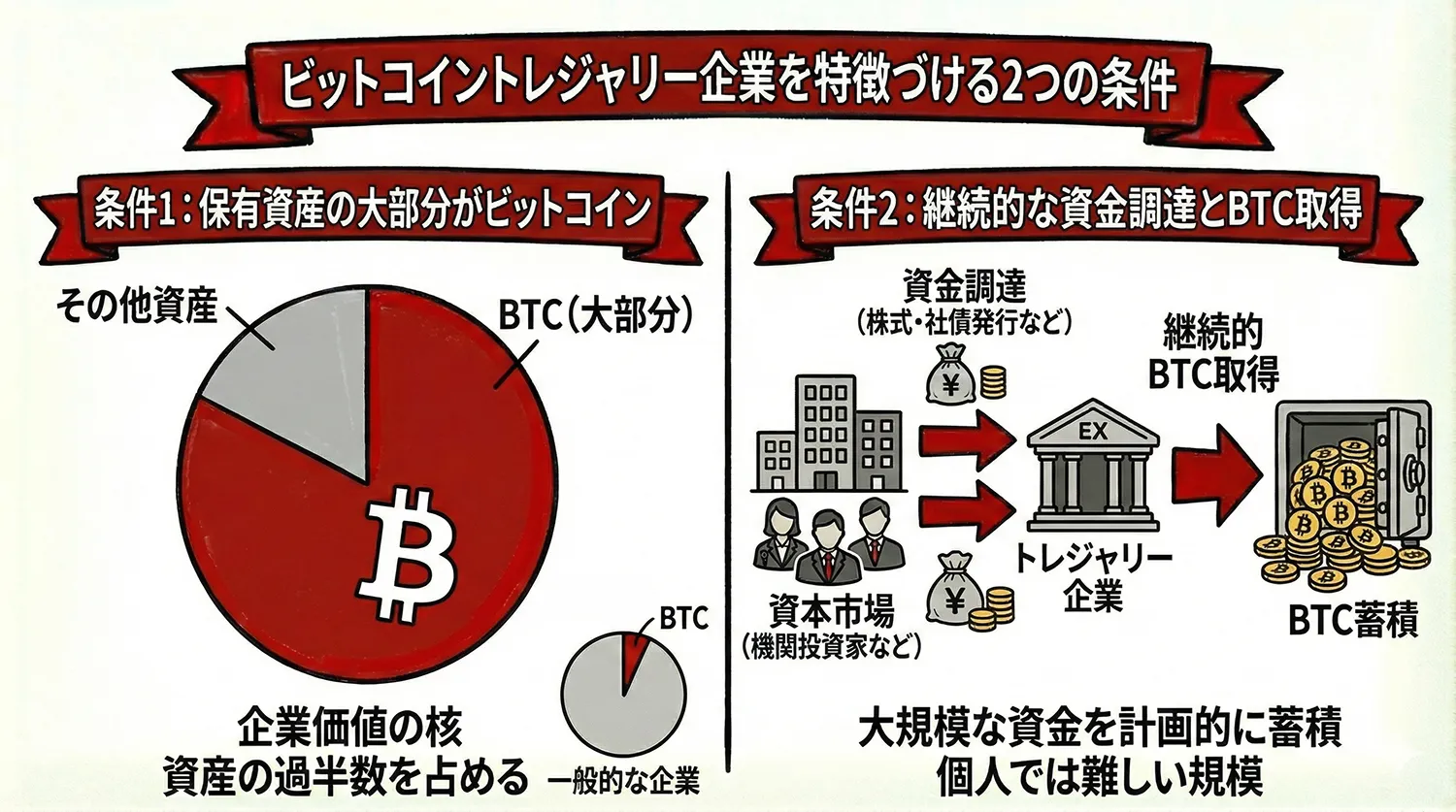

ビットコイントレジャリー企業を特徴づける2つの条件

ビットコイントレジャリー企業には、主に2つの重要な定義条件があります。

第一の条件は、保有資産の大部分をビットコインが占めていることです。一般的な企業が「資産の一部としてビットコインを持つ」程度ではなく、企業全体の中心的な資産としてビットコインを保有します。実際に、資産の過半数、場合によっては80%以上をビットコインが占める企業も存在します。このように、ビットコインが企業価値を支える核となる点が大きな特徴です。

第二の条件は、継続的に資本市場へアクセスし、調達した資金をビットコイン取得に充てていることです。これには株式発行、社債発行、転換社債といった手段が含まれます。個人投資家が自己資金だけでビットコインを購入するのとは異なり、上場企業は機関投資家などから大規模な資金を集め、それを長期的かつ計画的にビットコインの蓄積へと振り向けます。この仕組みにより、企業は個人では難しい規模でビットコインを保有できるようになります。

マイクロストラテジーからストラテジーへ:ビットコイントレジャリー戦略の始まり

ビットコイントレジャリー企業という概念を最初に実践し、世界的に知られる存在となったのが、旧マイクロストラテジー(MicroStrategy)社です。同社は2025年に社名をストラテジー(Strategy)へ変更し、ビットコインを中心とした財務戦略をより明確に打ち出しました。

この企業が大きく注目されたのは、2020年8月に発表された前例のない決断です。ストラテジーは当時保有していた企業の財務資産をビットコインへ大きく転換し、21,454BTCを総額2億5,000万ドルで購入しました。これは「企業がビットコインを本格的に財務資産として採用した初の大型事例」として世界の金融市場に衝撃を与えました。

その後も同社は転換社債、優先担保付社債、株式発行など、多様な資金調達手段を活用して継続的にビットコインの取得を進めていきます。2025年7月時点では、調達総額は420億ドルを超え、保有するビットコインは約64万BTCに到達しました。これは国家を含むどの組織よりも多い、世界最大規模の企業ビットコイン保有量です。

ストラテジーのCEOであるマイケル・セイラー氏は、長年にわたりビットコインを「デジタルゴールド」と表現し、価値の保存手段としての重要性を繰り返し強調してきました。その戦略は株価にも如実に表れ、同社の株価はビットコイン価格と強く連動する傾向があります。強気相場ではレバレッジ効果により、ビットコインを直接保有する以上のリターンを生むことがあります。

一方で、この戦略には明確なリスクもあります。株式発行や社債発行を通じて資金を調達する仕組みは、ビットコイン価格が下落した際に影響を増幅させ、株価の下落幅が大きくなる可能性があります。つまり、ストラテジーのモデルは「ハイリスク・ハイリターン」の性質を持っており、ビットコインの値動きが企業価値に大きく影響する特徴があります。

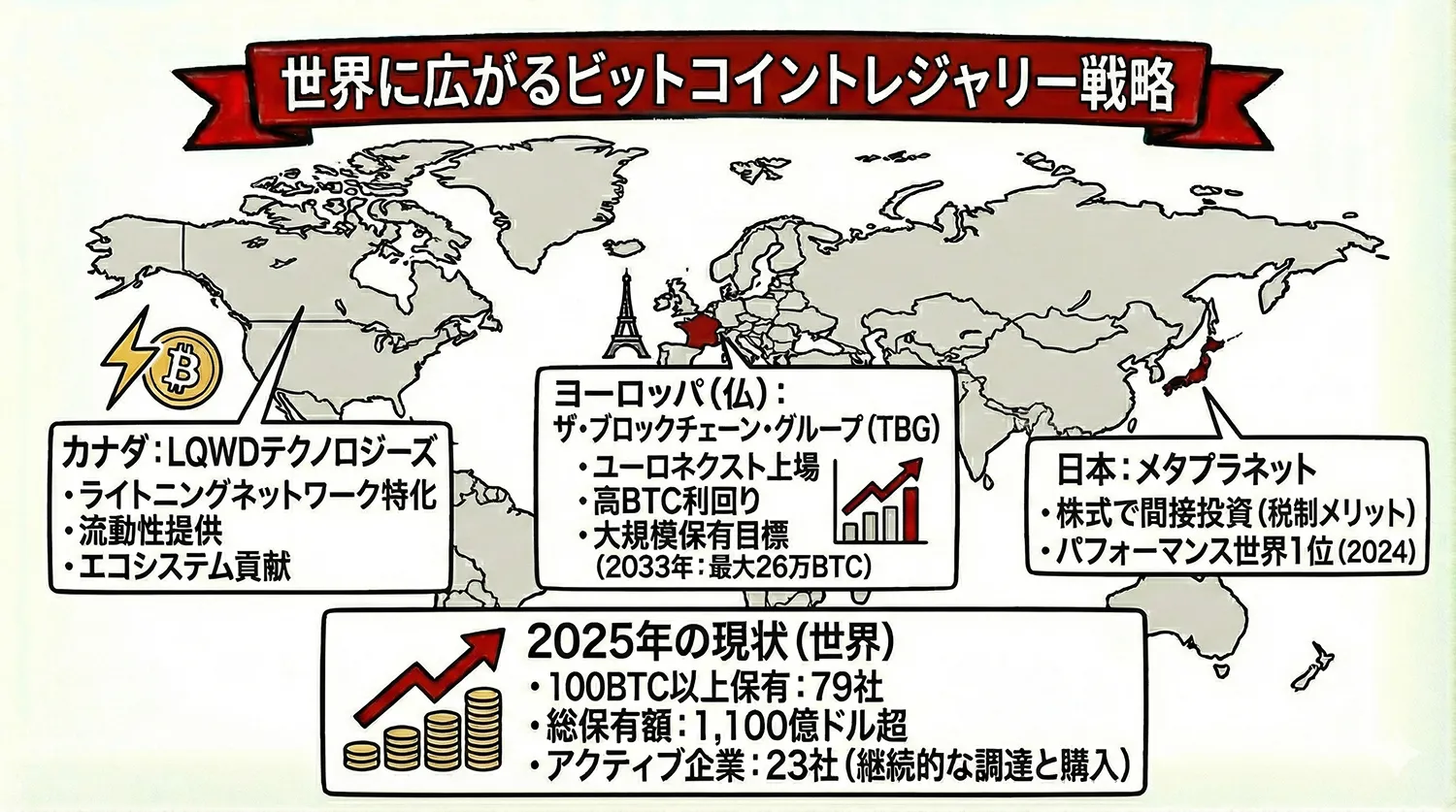

世界に広がるビットコイントレジャリー戦略

ストラテジー(Strategy)が始めたビットコイントレジャリー戦略は、世界の上場企業に大きな影響を与えました。現在では、同じモデルを取り入れる企業が北米・ヨーロッパ・アジアで増え続けています。これは、ビットコインを財務資産として長期保有することが、企業の新しい成長戦略として認識され始めていることを示しています。

日本では、メタプラネット(Metaplanet)がこの戦略を採用し、国内外のビットコイン投資家から注目を集めています。日本の税制では、個人がビットコインを売却すると最大55%近い譲渡益課税がかかる一方、株式投資の税率は約20%と比較的低く抑えられています。このため、ビットコイントレジャリー企業の株式を通じて間接的にビットコインへ投資できる点は、日本の投資家にとって大きな魅力となっています。メタプラネットは2024年、世界5万5,000以上の上場企業の中で年間パフォーマンス1位を記録し、日本発のビットコイントレジャリーモデルとして評価されました。

ヨーロッパでは、パリのユーロネクスト・グロース市場に上場するザ・ブロックチェーン・グループ(The Blockchain Group、TBG)が、ヨーロッパ初の本格的なビットコイントレジャリー企業として注目を集めています。同社は2024年11月にビットコイン戦略を導入し、わずか6カ月で709.8%という極めて高いBTC利回りを記録しました。また、中長期的には、2029年までに2万1,000〜4万2,000BTC、2033年までに17万〜26万BTCの保有を目標とする大規模な計画を掲げています。

カナダでは、LQWDテクノロジーズ(LQWD Technologies)が独自路線を展開しています。同社は単にビットコインを保有するだけでなく、ビットコインの高速決済技術であるライトニングネットワークに特化した事業戦略を採用しています。調達したビットコインをライトニングネットワークの流動性として提供することで、ビットコインエコシステムそのものの成長に貢献しながら、長期的な価値創出を目指しています。

2025年時点では、100BTC以上を保有する上場企業は世界で79社に達し、その総保有額は1,100億ドルを超えています。このうち23社が「アクティブなビットコイントレジャリー企業」として継続的に資金調達とビットコイン購入を行なっており、企業によるビットコインの本格的な蓄積が進んでいます。

投資家が株式を選ぶ理由

ビットコインを直接購入できるようになった現代でも、あえてビットコイントレジャリー企業の「株式」を選ぶ投資家は少なくありません。その背景には、いくつかの明確な理由があります。ここでは初心者の方にも分かりやすいように、3つの観点から解説します。

規制や税制による制約

国や地域によっては、ビットコインへの直接投資にさまざまな制約が存在します。たとえばイギリスでは、ビットコイン現物ETFが承認されていないため、投資家は金融商品としてビットコインにアクセスしにくい状況があります。このような場合、ビットコイントレジャリー企業の株式が、事実上の代替手段として活用されています。

日本でも、税制が投資判断に大きな影響を与えています。現行制度では、個人がビットコインを売却して得た利益は「雑所得」として扱われ、所得税と住民税を合わせて最大55%程度の税金がかかる可能性があります。一方で、株式投資に対する税率は約20%の申告分離課税です。この違いから、ビットコイントレジャリー企業の株式を通じてビットコインに間接的に投資する方が、有利になるケースがあります。

また、日本では現在、暗号資産の課税を株式などと同じ分離課税方式へ変更する案が政府内で検討されています。実現すれば税負担の大幅な軽減につながりますが、正式な制度変更には至っておらず、現時点では従来の税制が適用されます。こうした制度面の背景から、ビットコイントレジャリー企業が投資家の間で注目されているのです。

機関投資家の運用規定

年金基金や保険会社、投資信託などの機関投資家は、個人投資家とは異なり、投資できる資産の種類を細かく定めた運用規定に従って資金を管理しています。こうした規定の中には、「ビットコインのような暗号資産を直接保有してはならない」というルールが設けられているケースが少なくありません。一方で、株式や社債といった伝統的な金融商品には投資が認められていることが多いです。

このような環境では、ビットコイントレジャリー企業が重要な役割を果たします。例えば、債券のみを運用する投資信託はビットコインを直接購入することはできませんが、ビットコイントレジャリー企業が発行する社債であれば投資対象として扱うことができます。企業が調達した資金でビットコインを保有するため、投資家は制度上直接ビットコインに触れられなくても、間接的にビットコイン価格の変動から利益を得られる可能性があります。

この仕組みは、規制上の制約を受ける機関投資家にとって、ビットコイン市場に参加するための有効なルートとなっています。

レバレッジによるリターン拡大の可能性

リスクを取りながらより大きなリターンを狙いたい投資家にとって、ビットコイントレジャリー企業は有力な選択肢になることがあります。これは、ビットコインへの投資に「企業ならではのレバレッジ(てこ)効果」が働くためです。

個人が借り入れをしてビットコインを購入しようとすると、高い金利や厳しい担保条件に直面することが多く、実際にレバレッジを使った投資を行うのは簡単ではありません。一方で、上場企業は社債発行や株式発行といった手段を通じて、比較的低い資金コストで大規模な資金調達を行えます。こうした企業活動によって、ビットコインへの投資に自然とレバレッジがかかりやすくなります。

投資家がその企業の株式を購入することで、このレバレッジ効果に間接的に参加することができます。ビットコイン価格が上昇した場合、企業の保有資産価値が大きく膨らみ、それが株価の上昇幅にも反映されやすくなるためです。

ただし、このメリットは同時に大きなリスクも伴います。ビットコイン価格が下落した場合、レバレッジが効いている企業は影響が増幅され、株価の下落幅がビットコインそのものよりも大きくなることがあります。つまり「リターンが増幅される」ということは、「損失も増幅される」ことを意味します。レバレッジの仕組みを理解し、自身のリスク許容度に合わせて慎重に判断することが大切です。

この続きは「パート2」で詳しく解説します。あわせてご覧ください。

https://bitcoin.jp/jp/blog/what-are-bitcoin-treasury-companies-part2